Chúng ta đều biết rằng để bắt đầu một mô hình kinh doanh thì sẽ cần rất nhiều tiền mặt, và để mô hình đó tăng trưởng thì sẽ cần quan tâm thêm tới vốn lưu động, tài sản cố định và chi phí vận hành. Tuy vậy một công ty làm ăn sinh lời cố gắng tăng trưởng nhanh có thể dẫn tới tình trạng cạn tiền mặt (run out of cash) dù cho sản phẩm của họ có tốt nhường nào. Vì vậy, thách thức lớn nhất với ban điều hành chính là cân bằng giữa việc sử dụng và tạo ra tiền trong mô hình của mình. Dù công ty có đang nổi trội trong lĩnh vực tham gia, nếu không kiểm soát tốt điểm cân bằng này, cũng sớm muộn bị bỏ lại trên con đường đi tới thịnh vượng.

May mắn rằng có một cách đơn giản để tính toán tỉ lệ tăng trưởng mà công ty có thể duy trì, hay điểm cần điều chỉnh trong hệ thống vận hành hoặc đã tới lúc tìm nguồn tài trợ mới để thúc đẩy tăng trưởng. Trong bài viết này, chúng tôi sẽ chỉ ra 3 nhân tố quan trọng trong việc kiểm soát tăng trưởng của doanh nghiệp, gồm có:

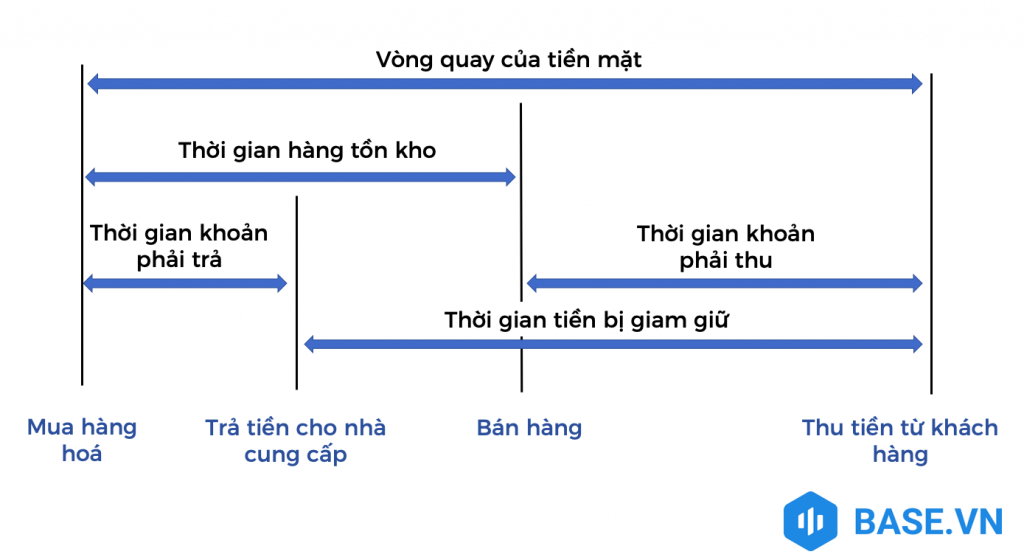

- Vòng quay tiền mặt (Operating cash cycle – OCC): Khoảng thời gian mà tiền của công ty bị giữ trong hàng tồn kho và tài sản lưu động khác trước khi hàng hoá / dịch vụ đó được bán ra và đem về doanh thu.

- Lượng tiền mặt cần đầu tư để tạo ra mỗi đồng doanh thu, bao gồm vốn lưu động và chi phí hoạt động.

- Lượng tiền mặt đem về từ mỗi đồng doanh thu.

Ba yếu tố trên, cùng với nhau sẽ giúp doanh nghiệp xác định rõ thứ mà chúng tôi gọi là “Tỉ lệ tăng trưởng nội bộ” hay “Tỉ lệ tăng trưởng tự tài trợ” (self-financeable growth rate – SFG). Đó là tỉ lệ tăng trưởng mà mỗi công ty có thể duy trì từ nguồn lợi nhuận nó tạo ra mà không cần tới vay nợ.

Sự hữu ích của hệ thống này sẽ phụ thuộc vào việc tính toán tỉ lệ tăng trưởng có thể duy trì. Nó sẽ cho ban điều hành cái nhìn sâu sắc về sự hiệu quả của hệ thống vận hành hiện tại, biên lợi nhuận ảnh hưởng như thế nào tới khả năng tăng trưởng nhanh, dòng sản phẩm và phân khúc khách hàng nào đang có tiềm năng tăng trưởng cao nhất và mô hình kinh doanh nào có thể là mục tiêu hấp dẫn để theo đuổi.

1. Ba đòn bẩy của tăng trưởng

Để mở đầu, chúng ta sẽ cùng làm một ví dụ tính toán tỉ lệ SFG đơn giản cho một công ty giả định – Chullins Distributors. Sau đó, chúng ta sẽ chứng minh làm thế nào 3 nhân tố đòn bảy (như đã đề cập) có thể giúp Chullins kiểm soát khả năng tăng trưởng từ nguồn vốn nội bộ. Để xác định tỉ lệ SFG, đầu tiên chúng ta cần tính toán từng yếu tố cấu thành.

1.1. Vòng quay tiền mặt

Mỗi doanh nghiệp đều có một vòng quay tiền mặt, bản chất đó là khoảng thời gian từ lúc tiền mặt của công ty bị giữ trong vốn lưu động cho tới khi khách hàng thanh toán cho hàng hoá / dịch vụ mà công ty bán ra. Những doanh nghiệp đòi hỏi ít hàng tồn kho và được khách hàng thanh toán ngay, như các loại hình doanh nghiệp dịch vụ thường có vòng quay tiền mặt tương đối ngắn. Ngược lại, những doanh nghiệp phải đầu tư lớn vào thành phần sản phẩm và hàng tồn kho ban đầu, sau đó chờ đợi nguồn tiền từ các khoản phải thu sẽ thường có vòng quay tiền mặt lớn. Khi các yếu tố khác là giống nhau thì những doanh nghiệp có vòng quay tiền mặt ngắn sẽ giúp việc tái sử dụng nguồn tiền mặt diễn ra nhanh hơn và do đó tạo ra tăng trưởng từ nguồn vốn nội bộ.

Ảnh 1. Cấu thành của vòng quay tiền mặt

(Nhiều yếu tố ảnh hưởng tới độ dài của vòng quay tiền mặt như: bạn phải trả cho nhà cung cấp sau bao lâu, hàng tồn kho được giữ lại bao lâu và khách hàng thanh toán cho hàng hoá / dịch vụ đã mua sau bao lâu.)

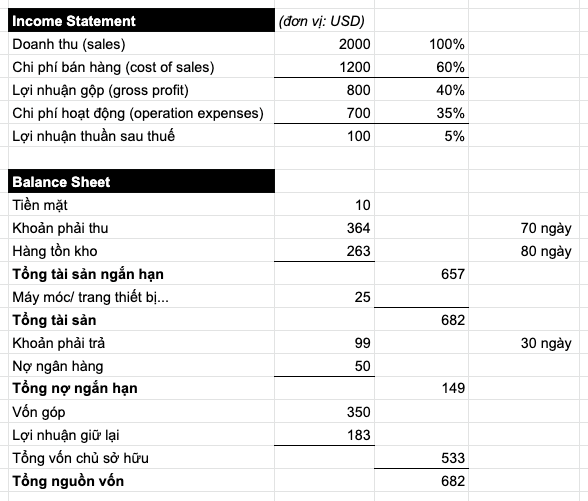

Để tính vòng quay tiền mặt của Chullins Distributors, chúng ta cần nhìn qua báo cáo kết quả kinh doanh và bảng cân đối kế toán của doanh nghiệp này.

Ảnh 2. Báo cáo tài chính của Chullins Distributors

Ở bên phải của bảng cân đối, chúng ta thấy rằng khách hàng thanh toán hoá đơn sau 70 ngày và hàng tồn kho được giữ trung bình trong 80 ngày trước khi bán. Do đó lượng tiền mặt mà Chullins bỏ ra để đầu tư cho vốn lưu động bị giữ trong tổng 150 ngày. Đó chính là vòng quay tiền mặt của Chullins. (Cách tính số ngày như sau: Đối với khoản phải thu, chia số tiền phải thu ($384) cho số doanh thu mỗi ngày ($2000/365 ngày). Đối với hàng tồn kho và khoản phải trả, chia số tiền ($263 và $99) cho chi phí bán hàng mỗi ngày ($1200/365 ngày)

Thực tế, tiền mặt của Chullins không thực sự bị giữ trong khoảng thời gian như vậy. Chúng ta cần tính toán thêm khoảng thời gian trễ giữa thời điểm Chullins nhận hàng từ nhà cung cấp và thời điểm họ trả tiền. Như trong báo cáo tài chính, công ty có 30 ngày nợ nhà cung cấp, vì vậy tiền mặt thực tế không được chi ra cho hàng tồn kho thời điểm nó được giao mà là 30 ngày sau đó. Điều này rút ngắn khoản thời gian tiền mặt bị giữ trong hàng tồn kho và khoản phải thu xuống còn 120 ngày, 80% của vòng quay như chúng ta đã tính toán ở trên.

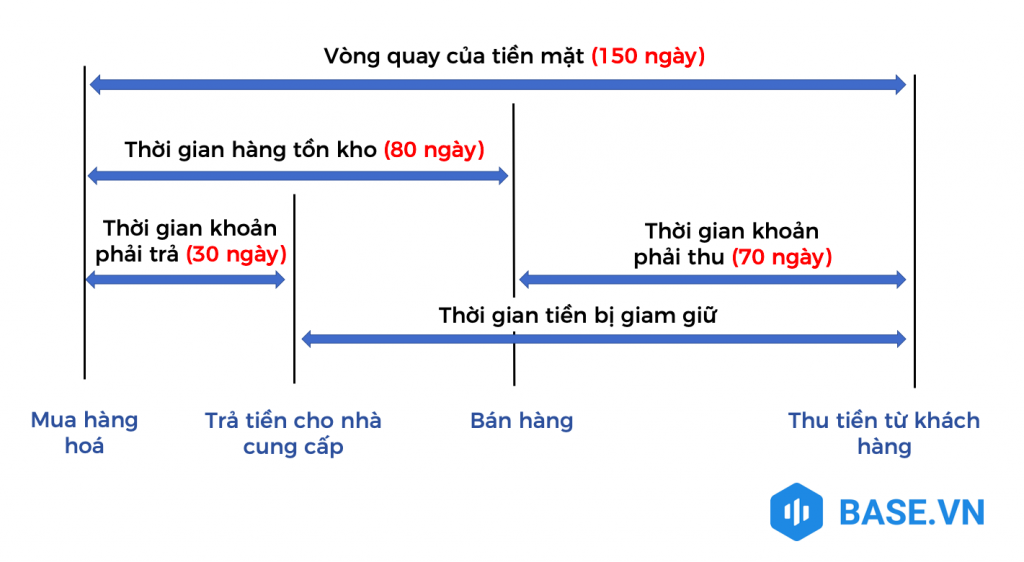

Tất nhiên, ngoài vốn lưu động, chúng ta cũng cần tính toán thêm các khoản chi phí hàng ngày cần tới tiền mặt như: thanh toán lương, marketing, chi phí bán hàng, dịch vụ,…. Các khoản chi phí đó được trả hàng ngày trong suốt vòng quay, và nguồn tiền mặt chi trả có thể bị giữ từ 150 ngày (cho những hoá đơn được trả vào ngày đầu tiên của chu kì) cho tới 0 ngày (cho những hoá đơn được trả cùng ngày công ty nhận tiền từ khách hàng). Tuy vậy, chúng ta sẽ giả định rằng những hoá đơn đó được thanh toán ít nhiều đồng đều trong suốt chu kì và được trả chậm trung bình 75 ngày – một nửa của cả giai đoạn. Tổng kết lại, khoảng thời gian tiền mặt của Chullins bị giữ trong chi phí bán hàng và chi phí hoạt động được thể hiện trong bảng bên dưới. Để đơn giản hoá ví dụ này, chúng tôi đã thêm thuế thu nhập bên trong chi phí hoạt động và bỏ qua khấu hao.

Ảnh 3. Vòng quay tiền mặt của Chullins Distributors

1.2. Tổng lượng tiền mặt bị giữ trong mỗi chu kì

Giờ chúng ta đã biết tiền mặt của Chullins sẽ bị giữ trong bao lâu, tiếp theo chúng ta sẽ tính toán lượng tiền mặt đó là bao nhiêu. (Hãy theo dõi Ảnh 3. Vòng quay tiền mặt của Chullins Distributors để hiểu phần phân tích bên dưới)

Báo cáo kết quả kinh doanh cho chúng ta biết, để có $1 doanh thu, Chullins phải bỏ ra 60 cents chi phí giá vốn, đó là tiền mà Chullins phải đầu tư vào vốn lưu động, khoản mục mà chúng ta đã xác định là bị giữ trong 80% của vòng quay 150 ngày. Như vậy lượng tiền mặt cần cho chi phí giá vốn trong chu kì hiện tại sẽ là 80% của 60 cents hay 48 cents cho mỗi $1 doanh thu.

Báo cáo kết quả kinh doanh cũng chỉ ra rằng Chullins phải đầu tư 35 cents/ $1 doanh thu để trả cho chi phí hoạt động trong suốt chu kì. Chúng ta đã tính thời gian tiền mặt bị giữ trong khoản chi phí này là nửa chu kì (75 ngày) do vậy lượng tiền mặt cần cho chi phí hoạt động trong cả kì là 17.5 cents/ $1 doanh thu. Tổng kết lại, Chullins cần chi ra 65.5 cents/ $1 doanh thu trong mỗi vòng quay tiền mặt.

1.3. Tổng lượng tiền mặt đem về trong mỗi chu kì

May mắn rằng, Chullins là một doanh nghiệp sinh lời: sau khi sử dụng 60 cents/ $1 doanh thu cho vốn lưu động và 35 cents cho chi phí hoạt động, công ty thu về $1 vào cuối chu kì. Tính toán cho một vòng quay sau đó với cùng sản lượng, công ty sẽ cần tái đầu tư 95 cents của $1 doanh thu, gồm: 60 cents cho chi phí giá vốn và 35 cents cho chi phí hoạt động. 5 cents dư từ mỗi $1 doanh thu có thể tái đầu tư thêm vào vốn lưu động và chi phí hoạt động để tạo thêm nhiều doanh thu hơn trong chu kì tới. Lượng doanh thu tăng thêm sẽ là bao nhiêu? Một phép tính đơn giản sẽ cho chúng ta kết quả – tỉ lệ SFG.

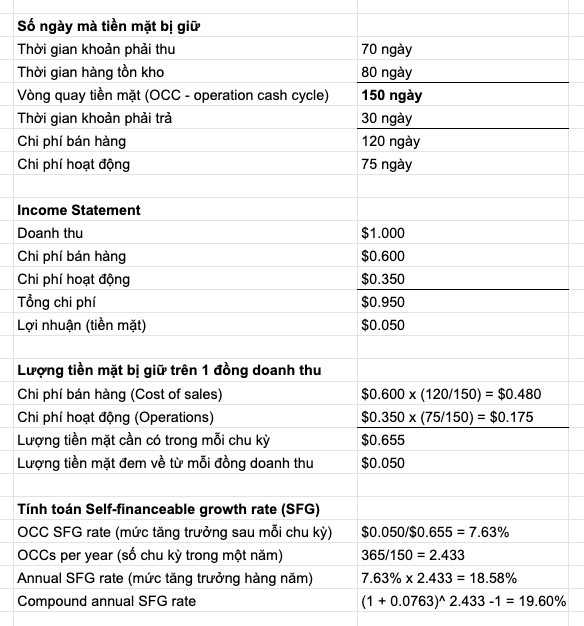

2. Tỉ lệ SFG tối đa

Giả sử Chullins quyết định đầu tư thêm 5 cents vào vốn lưu động và chi phí hoạt động để gia tăng lượng hàng hoá. Giả định rằng doanh nghiệp có đủ khả năng lực sản xuất và Marketing để tăng lượng bán, đầu tư thêm 5 cents vào 65.5 cents đã đầu tư làm tăng vốn đầu tư lên 7.63% mỗi chu kì, điều này dẫn tới mức tăng tương ứng trong khối lượng bán vào chu kì kế tiếp.

Nếu Chullins có thể tăng trưởng 7.63% sau 150 ngày, thì mức tăng trưởng một năm sẽ là bao nhiêu? Chúng ta có 2.433 vòng chu kì 150 ngày trong tổng 365 ngày mỗi năm, do đó về lý thuyết công ty có thể đạt được mức tăng trưởng hàng năm là 2.433 * 7.63% = 18.58%, dựa trên lượng tiền được tạo ra từ hoạt động kinh doanh. Nói cách khác, đó chính là tỉ lệ SFG hàng năm (18.58%).

Dĩ nhiên, ở mỗi chu kì sau, Chullins sẽ kiếm được nhiều hơn và phép tính trên không thể hiện được hiệu ứng cộng gộp. Con số đúng của tỉ lệ SFG (đã tính toán hiệu ứng cộng gộp) sẽ là 19.6%.(*) Trong thực tế, trừ khi vòng quay tiền mặt của doanh nghiệp bạn quá ngắn, nhỏ hơn 100 ngày, phép tính nhân trực tiếp sẽ đơn giản hơn. Bởi lẽ hệ thống của chúng tôi giả định năng suất trong quá khứ của doanh nghiệp là căn cứ tin cậy để xác định năng suất trong tương lai, điều mà nhiều người quản lý biết rằng nó được tính toán trong giả định có phần hoàn hảo. Do vậy, sử dụng con số SFG một cách thận trọng sẽ cung cấp cho người quản lý một công cụ đo lường hữu ích để kiểm soát năng suất trước những thay đổi khó lường.

Con số 18.58% nói cho chúng ta biết điều gì? Nếu Chullins tăng trưởng chậm hơn 18.58% (giả định những yếu tố khác không đổi), liệu họ có cần thêm nhiều tiền mặt để hỗ trợ tăng trưởng. Nhưng nếu họ cố gắng để tăng trưởng nhanh hơn 18.58%/năm, Chullins sẽ cần giải phóng tiền mặt trong hệ thống hay tìm thêm nguồn vốn tài trợ. Nếu không, vào một thời điểm nào đó, doanh nghiệp có thể bất ngờ nhận ra rằng mình đang bị cạn dần tiền mặt.

3. Nén đòn bẩy

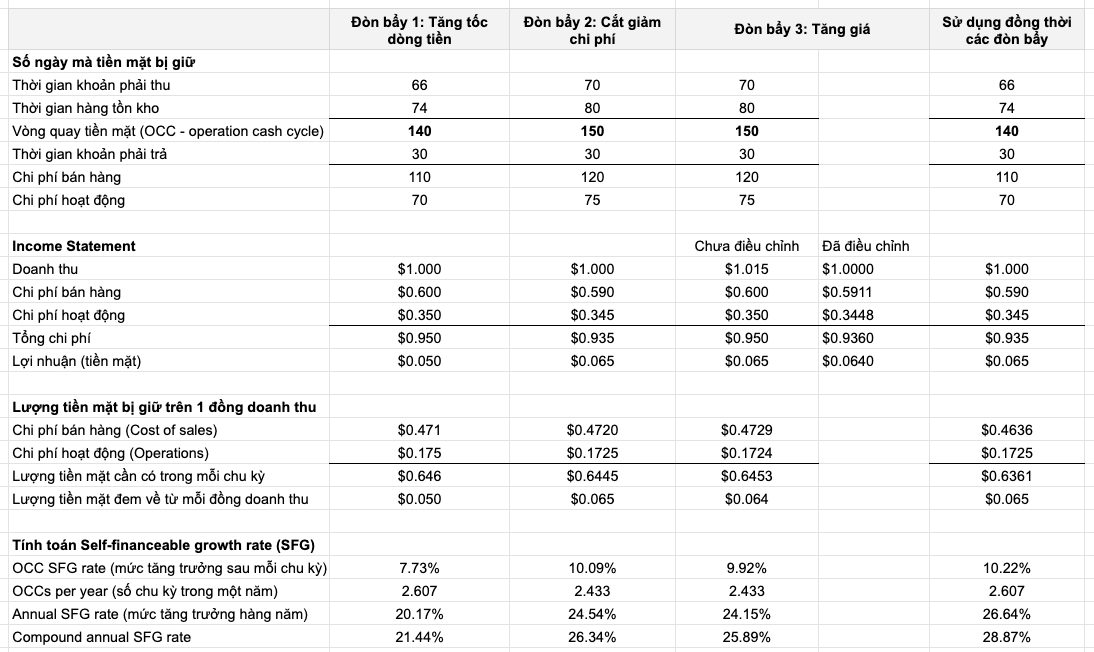

Chullins có thể nhìn ra cơ hội tăng trưởng nhanh hơn 18.58% từ thị trường, và vì nhiều lí do, công ty muốn tài trợ từ nguồn nội bộ mà không phải sử dụng nợ vay bên ngoài. Công ty có thể đạt mức tăng trưởng nhanh hơn bằng cách áp dụng một trong 3 đòn bẩy dùng để xác định tỉ lệ SFG. Chúng ta sẽ cùng tìm hiểu, mỗi một quyết định sử dụng đòn bảy sẽ thay đổi tỉ lệ tăng trưởng tối đa mà Chullins có thể đạt được từ nguồn vốn nội bộ như thế nào.

3.1. Đòn bẩy đầu tiên: Tăng tốc dòng tiền

Giả định người quản lý các khoản phải thu có thể thúc đẩy khách hàng thanh toán tiền hàng nhanh hơn, rút ngắn từ 70 xuống còn 66 ngày (xem ảnh 4 bên dưới). Giả định tiếp theo rằng ban quản lý có thể tối ưu vòng quay hàng tồn kho, có thể nhờ các dự phóng chính xác hơn, do đó làm giảm thời gian tiền mặt bị giữ từ 80 xuống 74 ngày. Những thay đổi đó làm giảm vòng quay tiền mặt từ 150 xuống còn 140 ngày. Công ty vẫn trả 60 cents cho mỗi $1 hàng tồn kho và được trả chậm 30 ngày.

Tính toán lại, 60 cents bây giờ chỉ bị giữ trong 110 ngày thay vì 140, lượng tiền mặt cần cho hàng tồn kho trong một chu kì giảm xuống từ 48 cents còn 47.1 cents. Chi phí hoạt động vẫn là 35 cents và bị giữ trong khoảng một nửa chu kì tiền mặt, nên mỗi chu kì vẫn cần 17.5 cents chi phí hoạt động. Do đó, do công ty sẽ cần 64.6 cents tiền mặt để tạo ra $1 doanh thu. Họ vẫn tạo ra 5 cents lợi nhuận, và 5 cents này tạo thêm 7.73% tăng trưởng doanh thu (5/64.6 cents) trong mỗi chu kì. Và giờ 1 năm sẽ có nhiều chu kì hơn (2.607 thay vì 2.433), do đó mức tăng trưởng nhẹ của mỗi chu kì dẫn tới mức tăng trưởng nội bộ hàng năm (SFG) là 20.17%. Hệ thống đã chỉ ra được hiệu quả của việc quản lý tài sản tốt hơn: bằng việc giảm nhẹ thời gian vòng quay hàng tồn kho (7.5%) và các khoản phải thu (5.7%), Chullins có thể đạt được mức tăng trưởng gia tăng là 1.5% điểm.

Ảnh 4. Tác động từ 3 đòn bẩy tới quản lý tiền mặt để tăng trưởng

Đa phần các doanh nghiệp mới hiểu một cách tổng quan về tầm quan trọng của việc quản lý dòng tiền hiệu quả. Sử dụng các công cụ được giới thiệu trong bài viết này sẽ giúp chúng ta tính toán được tác động thực tế khi thay đổi vốn lưu động tới tỉ lệ tăng trưởng của doanh nghiệp.

3.2. Đòn bẩy thứ hai: Cắt giảm chi phí

Thay vì tăng tốc dòng tiền, ban điều hành có thể tìm cách giảm lượng tiền mặt cần thiết để đầu tư. Giả định ban điều hành của Chullins có thể đàm phán mức giá tốt hơn từ nhà cung cấp, do đó làm giảm chi phí giá vốn từ 60% còn 59%. Giả định họ có thể cắt giảm chi phí hoạt động đi 0.5%, từ 35% còn 34.5% doanh thu. Như vậy, lượng tiền mặt yêu cầu cho chu kì tiếp theo sẽ được giảm từ 65.5 cents còn 64.45 cents, tiết kiệm được 1.05 cents / $1 doanh thu. Nếu lượng tiền tiết kiệm này được Chullins giảm ngay vào giá bán cho khách hàng để giữ biên lợi nhuận là 5% thì nó sẽ có ít tác động tới việc tăng trưởng doanh nghiệp vì tỉ lệ SFG chỉ tăng từ 18.58% lên 18.88%.

Tuy nhiên nếu mức giá bán được giữ như cũ, lượng tiền mặt tạo ra sau mỗi chu kì sẽ tăng từ 5 cents lên 6.5 cents / $1 doanh thu. Như vậy, sẽ chỉ cần 64.45 cents để tạo ra $1 doanh thu trong mỗi chu kì đồng thời tạo ra 6.5 cents lợi nhuận, Chullins có thể tăng doanh số thêm 10.09% trong chu kì tiếp theo và chỉ số SFG hàng năm đạt 24.25% (Ảnh 4).

Nhìn vào biên lợi nhuận, với mức tăng 1.5% trong biên lợi nhuận ròng có thể tạo ra mức tăng 6% (từ 18.58%) trong tỉ lệ tăng trưởng mà Chullins có thể đạt được, tương đương với mức tăng 132% của tỉ lệ SFG. Các công ty với biên lợi nhuận gộp lớn, như các doanh nghiệp trong lĩnh vực phần mềm (ví dụ như việc sản xuất CD chỉ với vài dollars chi phí và bán với mức giá hàng trăm dollars) có khả năng tăng trưởng nhanh vì họ chỉ cần đầu tư ít tiền mặt cho hàng tồn kho và có biên lợi nhuận cao để tạo ra rất nhiều tiền mặt cho tăng trưởng.

3.3. Đòn bẩy thứ ba: Tăng giá bán

Thay vì giảm chi phí, Chullins cũng có thể đạt một kết quả tương tự bằng cách tăng giá bán (giả định rằng thị trường chấp nhận điều đó). Giả định ban điều hành nghĩ rằng có thể tăng 1.5% giá bán mà không ảnh hưởng tới cầu. Điều đó cũng giúp tăng biên lợi nhuận từ 5 cents lên 6.5 cents. Nếu tất cả chi phí được giữ nguyên, với mức giá cao hơn sẽ làm giảm tỉ lệ của chi phí bán hàng và chi phí hoạt động. Kết quả là Chullins có thể duy trì tỉ lệ tăng trưởng 24.15%, thấp hơn một chút so với mức doanh nghiệp có thể đạt được nếu sử dụng phương án cắt giảm chi phí và giữ nguyên giá bán. Với phương án này, lượng tiền mặt được đầu tư mỗi chu kì sẽ nhiều hơn một chút.

3.4. Sử dụng đồng thời các đòn bẩy

Tất nhiên, sẽ không có lí do gì ngăn cản ban điều hành sử dụng đồng thời 2 hoặc 3 đòn bảy. Nếu Chullins có thể đồng thời tăng tốc dòng tiền và giảm chi phí, công ty sẽ có thể duy trì tỉ lệ tăng trưởng 26.64% hàng năm – nhiều hơn 43% so với tỉ lệ ban đầu mà không cần dùng tới nguồn vốn bên ngoài (Ảnh 4).

4. Đầu tư qua nhiều chu kì

Chúng ta đã giả định rằng Chullins Distributors có đủ năng lực để tăng doanh thu mà không cần tăng tài sản cố định, chúng ta cũng giả định rằng chi phí cho Marketing và R&D vẫn được giữ nguyên tỷ lệ phần trăm trong doanh thu.

Tuy nhiên những giả định này thực tế sẽ không đúng hết với các doanh nghiệp. Có thể máy móc của họ đang hoạt động hết công suất, có thể kho hàng của Chullins đã chật cứng. Hay công ty cần tổ chức một chương trình kích cầu lớn hoặc đầu tư thêm vào R&D. Trong những tình huống đó, một phần tiền mặt được tạo ra từ mỗi vòng quay tiền sẽ phải được trích riêng để tài chợ cho các khoản phí có thể kéo dài trong một vài kì.

4.1. Đầu tư mở rộng tài sản cố định

Khi công ty quyết tài trợ thêm vào tài sản cố định, có thể họ sẽ nhận được hiệu quả rõ rệt về khả năng tăng trưởng, đôi khi còn vượt ngoài mong đợi của ban điều hành. Giả sử với Chullins, với mức doanh thu $10,000,000 họ cần $400,000 để mở rộng cơ sở vật chất trong một năm. Nếu chia ra thì họ sẽ cần 4 cents / $1 doanh thu cho việc mở rộng, tức là 4 cents tiền mặt / $1 doanh thu trong chu kì 150 ngày của Chullins. Khấu trừ phần chi phí này và thêm 1 cent cho tái đầu tư tài sản cố định, tất cả được lấy từ nguồn lợi nhuận (5.4%), chỉ còn 0.4 cents cho tăng trưởng trong chu kì tiếp, và cuối cùng tỉ lệ SFG giảm đi chỉ còn 1.48%. Do vậy, Chullins có thể khó tiếp cận những khách hàng tiềm năng mới ngay trước khi mở rộng, mặc dù họ có thể hồi phục tốc độ tăng trưởng nhanh hơn sau khi tài sản cố định mới được đưa vào sử dụng.

Tuy nhiên nếu doanh nghiệp quyết định đầu tư $400,000 trong 2 năm thì sao? Khi đó mỗi đồng thu nhập trong một năm sẽ tạo ra 2.4 cent tăng trưởng doanh thu bởi vì họ chỉ còn cần để lại 2 cents / $1 doanh thu để mở rộng tài sản trong chu kì 150 ngày. Sự kiên nhẫn của Chullins có thể tạo ra tỉ lệ SFG cao hơn: 8.86% trong suốt quá trình đầu tư.

Sau khi đầu tư vào tài sản cố định, Chullins có thể quay lại tỉ lệ SFG trước đây, giả định rằng chi phí hoạt động và vốn lưu động không đổi. Tuy nhiên, nếu khoản đầu tư mới làm giảm chi phí bán hàng hay chi phí hoạt động thì tốc độ tăng trưởng của Chullins có thể sẽ được cải thiện. Tất nhiên công ty cũng có thể đi thuê tài chính để tránh tạo áp lực lớn lên tiền mặt. Phương án này sẽ tránh làm giảm tỉ lệ SFG trong một hoặc hai năm đầu như ví dụ bên trên, tuy nhiên sẽ làm gia tăng chi phí trong suốt thời gian thuê tài sản. Tính toán chi phí phát sinh và so sánh với các khoản tiền mặt được tạo ra thêm từ nguồn cơ sở vật chất mới sẽ giúp doanh nghiệp tính toán tỉ lệ SFG trong từng trường hợp.

4.2. Đầu tư vào R&D và Marketing

Giả định rằng công ty đầu tư một khoản lớn $400,000 vào R&D hoặc Marketing, thanh toán đều trong năm. Cách hạch toán khoản chi phí này sẽ ảnh hưởng tới khả năng tăng trưởng trong tương lai của Chullins. Nếu khoản đầu tư này được hạch toán như chi phí vốn, nó sẽ tương đương với việc doanh nghiệp đầu tư vào tài sản cố định và tỉ lệ SFG cũng sẽ giảm xuống 1.48%. Việc mở rộng đầu tư trong năm hiện tại sẽ có thể tạo ra lợi thế về thuế. Khoản đầu tư sẽ làm giảm thuế thu nhập của Chullins từ 7.3% xuống 3.3%. Lá chắn thuế được tạo ra đồng nghĩa với việc tiền mặt trong hoạt động giảm 2.4% thay vì 4% như trước đó. Với vốn lưu động, Chullins sẽ cần 66.8 cents thay vì 65.9 cents cho mỗi chu kì để tài trợ mức chi phí hoạt động cao hơn. Qua đó tạo ra khoản tiết kiệm thuế, Chullins giờ đây có thể tạo ra 2 cents tiền mặt / $1 doanh thu, tỉ lệ SFG 7.29% trong suốt thời gian mà công ty đầu tư 4% doanh thu vào R&D hoặc Marketing.

4.3. Tạo ra các dòng sản phẩm mới

Dòng sản phẩm mới, đồng nghĩa với tập khách hàng mới, đơn vị kinh doanh mới,…thường sẽ có cách vận hành và điều phối tiền mặt khác nhau. Ví dụ với những khách hàng yêu cầu các điều khoản mở rộng hay tính tuỳ biến của sản phẩm, sẽ yêu cầu doanh nghiệp đầu tư nhiều hơn vào vốn lưu động. Những khách hàng khác thì có thể yêu cầu một mức chiết khấu hấp dẫn. Giả sử như Chullins đang bán ra hai loại sản phẩm, vậy họ sẽ áp dụng hệ thống này như thế nào để có những quyết định tốt cho tăng trưởng.

Chullins hiện đang có sản phẩm A là dòng sản phẩm cơ bản, có biên lợi nhuận là 4%. Sản phẩm B cao cấp hơn, có biên lãi cao hơn: 7%, được bán cho số ít khách hàng lớn đồng thời họ yêu cầu những điều khoản mở rộng. Khi chúng ta tính toán tỉ lệ SFG theo cách thông thường, chúng ta sẽ nhận ra mặc dù sản phẩm A có biên lãi thấp nhưng thời gian vòng quay tiền lại ngắn hơn ( 92 ngày với 271 ngày) và có tỉ lệ SFG là 27.08%, gần gấp đôi tỉ lệ của sản phẩm B (13.65%). Nếu chúng ta giả định tiềm năng tăng trưởng cho hai dòng sản phẩm là như nhau thì Chullins sẽ tăng trưởng mạnh hơn trong dài hạn bằng việc tăng tỉ trọng sản phẩm A – với biên lãi thấp hơn. Vì tỉ lệ SFG hàng năm của sản phẩm A cao gấp đôi nên $1 tiền mặt đầu tư vào sản phẩm A sẽ đem về lợi nhuận ròng nhỉnh hơn một chút (4% biên lợi nhuận trên 27.08% doanh thu gia tăng sẽ tạo ra thêm 1.08% lợi nhuận ròng) so với cũng $1 đó đầu tư vào sản phẩm B (7% biên lãi trên 13.65% doanh thu gia tăng chỉ tạo ra thêm 0.96% lợi nhuận ròng). Khi nhìn trên các con số, lợi thế của sản phẩm A với sản phẩm B chính là khả năng tạo ra tăng trưởng. Có lẽ, phục vụ các khách hàng lớn cùng những yêu cầu lớn không kém, mặc dù sẽ có con số biên lãi cao nhưng không phải luôn là con đường phù hợp nhất để dẫn tới tăng trưởng.

5. Kết hợp tối ưu hoạt động và quản lý tài sản

Những quyết định trong quản lý điều hành (thường dựa trên báo cáo kết quả kinh doanh) và quản lý tài sản (thường dựa trên bảng cân đối kế toán) thường được đưa ra bởi các nhóm quản lý khác nhau trong cùng tổ chức. Hệ thống của chúng tôi cung cấp cách thức để kết hợp những góc nhìn và quyết định độc lập này lại với nhau trong cùng một cuộc thảo luận về giá trị của chiến lược vận hành và tài chính, cũng như những tác động của chính sách lên năng lực tài chính của công ty để tăng trưởng.

Sự kết hợp này không bị giới hạn trong các quyết định của doanh nghiệp. Tỉ lệ SFG có thể áp dụng cho mọi quy mô của doanh nghiệp, cho các đơn vị kinh doanh hay cho cả phân khúc thị trường. Chúng ta có thể tính toán dựa trên dữ liệu tài chính quá khứ hay các dự phóng của doanh nghiệp trong tương lai. Như vậy, hệ thống SFG sẽ cung cấp những góc nhìn mới, hoàn thiện và sâu sắc hơn cho ban điều hành về các tác động của mỗi quyết định trong doanh nghiệp mình.

(*) Để tính toán hiệu ứng cộng gộp, chúng ta cần tăng bội số cho mỗi chu kì sau (ở ví dụ này là 1.0763) và luỹ thừa n lần với n là số chu kì một năm (2.433). Sau đó trừ đi 1 để ra tỉ lệ SFG. Biểu thức cho ví dụ này: 1.0763^2.433 -1 = 19.6%.

Nguồn bài viết: Havard Business Review

Biên dịch bởi Base.vn.

Base.vn – Nền Tảng Quản Trị Doanh Nghiệp Toàn Diện, tự hào đồng hành cùng +8000 khách hàng doanh nghiệp hàng đầu trong nhiều lĩnh vực như: VIB, ACB, MB, Sacombank, VPBank, Vissan, Golden Gate, Pizza Hut, Twitter Beans Coffee, Decathlon, Bamboo Airways, Ninja Van Việt Nam, Rạng Đông, Á Đông ADG, Nagakawa Group, CenLand, Địa Ốc Him Lam, Ecopark, Amber Academy, Goldsun Media Group, Urbox, Medipharco, Bệnh viện Phổi Trung Ương, Bệnh viện Gia An 115, Thái Hà Books…

Để nhận tư vấn 1-1 và tham gia demo trải nghiệm tính năng các phần mềm quản trị vận hành của Base, bạn có thể ĐĂNG KÝ TẠI ĐÂY.